文章来源:《国资报告》杂志 发布时间:2019-02-26

旧的增长动能难以持续,向何处寻找新动能?基金无疑是抵达目标的一条捷径。

在2018国有企业投融资创新峰会上,北京首钢基金有限公司(下称“首钢基金”)、深圳市创新投资集团有限公司(下称“深创投”)等多家公司相关负责人从各自角度阐述了如何投资创新型企业,如何运用基金的力量促进新旧动能转换,促进国有资本增强活力、提升效率等经验做法。

扬长避短,国企也能玩创投

在美国,几乎所有的创新型企业背后都有股权投资基金的影子。随着国内创业热情的持续高涨,一些创投公司如红杉资本、真格基金等也随之声名鹊起。

在创业浪潮中,似乎国有企业与新经济毫无关联,国有企业能不能做创投?已经从事创投行业19年的深创投给出了他们的答案——国企也能干好创投。

深创投副总裁钟廉在峰会上分析认为,创投行业的第一痛点是效率。国企做创投存在很多短板。首先是决策程序长,国企做决策很多时候需要三个月甚至一年。而深创投面临的竞争对手多是国外高校的合伙制企业,几千万美元的项目,合伙人都能当场拍板。其次,国有资本的退出流程很长。第三,国企要限薪,而创投行业的收入相当高,人才很难留住。

不过,国企也有自身的优势,包括资金资源优势、风控优势、信用优势和政治优势。深创投的成长之路主要是在扬长避短,发挥自身优势上下功夫。

在风险防范方面,深创投内部建立了AB角制度,一个正方一个反方,在投委会根据各自意见投票,同时要求项目投资经理强制跟投。

在信用方面,国企背景的深创投坚持创业投资的运行规律,进行市场判断时,往往从支持企业发展的角度来估值,并不盲目追求估值过高的热门领域,得到很多创业企业的认可。

引入战略投资并非新经济的专属,深创投自身也在不断改革,以适应发展的需要。深创投先后两次增资扩股,引入了星河房地产、中兴通讯、七匹狼、广深铁路等战略投资者。

规范的公司治理,保障了深创投在投资决策等重大行为上更加科学,而非国有股东一言堂。钟廉举例说,在房地产最火的那几年,公司内部也有员工想要投相关项目,后来新进入的房地产公司股东表示,这些领域并非深创投的特长。多元化的股东避免了深创投不少可能出现的投资失误。

直到今天,尽管决策时长经常遭到诟病,但深创投依然“固执己见”,坚守自身的决策机制。“我们评一个项目的时间是三个月,一个创投项目要走财务尽调、法务尽调,时间确实比较长,有些企业等不及,但我们坚持把规定动作做完。”钟廉说。

不过这种决策机制也在不断优化。比如,从2016年开始,2000万元以下的项目,区域总部可以分级决策。9人投委会实行票决制,只有董事长有一票否决权。

国企的薪酬机制时常遭人非议。2008年,因公司奖励不高,又遭遇金融危机,深创投不少人员出走,近10%的员工被其它机构挖走,几乎成了创投行业的“黄埔军校”。

如今,深创投采用了市场化的薪酬和职级体系,重新设定了员工激励机制。这其中包括加大收益分享,提高项目亏损罚金,一个项目如果获得成功,团队可获得4%净收益。同时,新设立管理公司员工持股,公司层面净利润按比例奖励员工,超额业绩按比例奖励高管等。2016年这些新举措出台以后,员工少有离职,以前离职的员工还有回归的。

如何认定失败对员工积极性和创造性也起着重要作用。只要不是因为道德原因、不是因为“情况不明决心大”的原因导致的失败,深创投都不予以谴责。因为探索造成的失败,因为对“中规中矩”的反叛造成的失败,则界定为中性。

员工与企业共成长,是企业经营成功的重要表现,创业投资机构此种表现尤为突出。钟廉表示,将员工的利益与公司的利益捆绑在一起,一荣俱荣,一损俱损,每一位员工都肩负使命,每一位员工在为公司创造效益的同时,也在为自身创造效益。

深创投公布的最新数据显示,自1999年成立以来,公司总共投出910多个项目,投资规模近400亿元,累计实现上市的项目140个,投资年化收益率(IRR)高达40.32%。

从2005年起,深创投开始探索在各地设立政府引导基金,并于2007年在苏州成立了全国首只政府引导基金。目前,深创投管理了101只政府引导性创投基金,这些基金按照“433”结构出资,深创投30%、地方政府40%、其他部分社会募资,规模约325.24亿元,同时积极布局大型母基金,总规模近2000亿元。

重构政府引导基金新模式

和深创投聚焦战略性新兴产业、管理百余只政府引导基金不同,首钢基金这家政府引导基金背景下成立起来的创投公司,更像在运营产业基金,围绕首钢集团和自身熟悉的领域展开布局。

首钢基金首席运营官许华杰在峰会透露,目前公司共管理15只基金,规模480亿元人民币,是经纬创投、红杉资本等20余家机构的出资人。其核心业务包括产业并购、股权投资、母基金投资、企业金融服务,其产业方向包含以停车为主的基础设施和智慧园区、以医疗健康为主的消费升级、以新能源汽车为主的高端装备制造、供应链金融。公司未来的发展方向是构建以新产业为基础的投资、融资、运营的新产业投顾平台。

政府资金是股权投资基金的稳定来源之一。设立政府引导基金有利于放大扶持资金,加倍支持效果,但近年来也面临不少挑战。

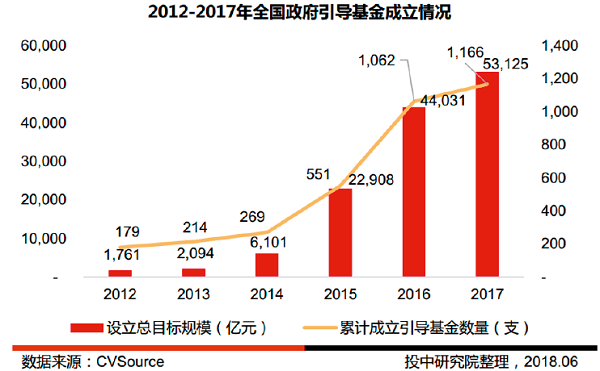

2017年,政府引导基金占私募基金规模约50%,其中80%在过去3年新设。据投中网统计,截至2018年6月底,国内共成立1171只政府引导基金,总规模5546亿元,平均单只规模近50亿元。

这些变化导致的结果是市场上资金多、机构多,资产价格普遍上扬,投资风险加剧。

许华杰认为,很多政府引导基金强调属地概念,普遍设置地域限制,一般要求基金50%-70%投到本地,而实际发挥的作用却有限。

事实上,政府引导基金本可以在更大的领域和区域内串联产业资源,推动产业导入。“设立基金本身的动因除了扶持当地产业之外,应当还要通过基金,从中获得收益。”许华杰说。

近几年,首钢基金在跨区域布局上有所尝试。首钢基金通过“基金+基地+产业”的模式,在全国甚至全球找到产业链主力企业,进行大比例投资;搭建产业孵化平台,实现主力企业的新增部分、产业链条配套、创业型企业集中在当地落地;同时提供产业链配套服务。

比如,其投资的找钢网和欧冶云商,两家公司都不是首钢内部创业企业或北京区域的企业,但通过几轮投资,首钢基金已成为找钢网和欧冶云商最大的机构股东。作为B2B供应链的独角兽企业,两家公司2017年收入总和超过1500亿元,均实现盈利,旗下新设公司大部分在北京,将帮助首钢集团全面优化供应链。

从资本的视角看,政府引导基金还可以穿针引线,把原来的低估资产串联,重新打包优化,形成流动性,实现转型发展。

首钢基金医疗板块的重组是一个典型案例。

2016年,首钢基金与中国人寿、神州数码、江河集团合作设立首颐医疗。目前,首颐医疗已完成对水钢医院、首钢医院、曹妃甸工人医院三家医院的重组。同时引入更多的资源,推动医院学科建设以及医护人员培养。

目前,首颐医疗正在洽谈其他央企、国企所办医院的收购事宜。“这些医院单个看并没有太大价值,但组合起来价值是巨大的。”截至目前,首颐医疗实现收入20亿元,获得融资30亿元,估值达60亿元。

许华杰建议,应以有限公司形式设立政府引导基金,其优势在于可以兼具投资主体、融资平台、产业促进多项职能;应在行业内选择最优秀的基金管理人进行资金配置,由他们寻找潜在项目机会;对重组资产,应由基金公司新设SPV公司进行持有,SPV公司最好是混合所有制企业,但基金能实际控制。(国资报告记者 饶恒)