文章来源:中国物流与采购联合会 发布时间:2020-07-10

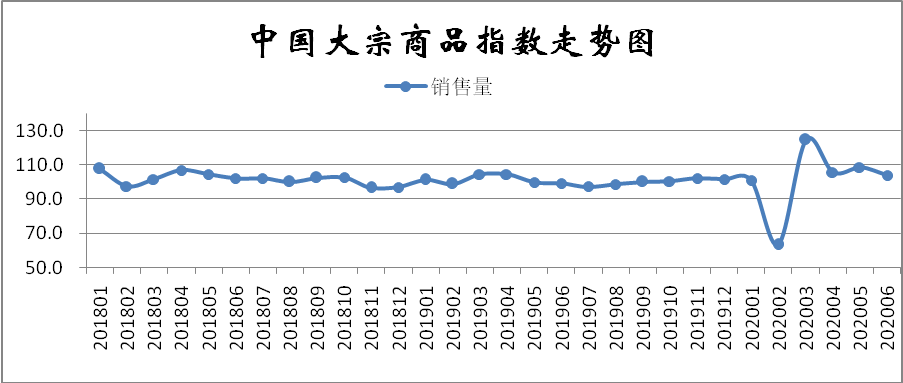

由中国物流与采购联合会调查、发布的2020年6月份中国大宗商品指数(CBMI)为105.2%,较上月回落0.7个百分点。各分项指数中,供应指数继续上升,销售指数有所回落,库存指数止跌回升。从本月的指数情况来看,供应指数明显高于销售指数,商品库存开始累积,市场供需再显失衡迹象,短期内随着需求淡季的到来,我们认为市场供强需弱的格局基本确立,调整压力明显加大。

一、商品供应仍在增加

2020年6月份,大宗商品供应指数为108.3%,较上月上升1.3个百分点。供应指数连续两个月呈现上升走势,显示商品供应压力继续加大。近期,由于商品生产利润持续高位,生产企业生产热情高涨,商品产量不断增加,导致国内大宗商品市场供应压力持续加大。从各主要商品来看,本月除化工类商品供应增速有所减缓外,其余品种均呈现加快态势。

1、钢铁供应压力进一步加大

2020年6月份,钢铁供应量较上月增加10.1%,增速加快1.5个百分点,连续两个月呈现增速加快的态势,显示随着钢铁产量的持续增长,市场供应压力进一步加大。虽然6月中旬以来需求受天气影响减弱,但炼钢盈利尚可,钢厂生产不降反升,钢铁行业PMI生产指数为57.5%,较上月上升1.1个百分点,连续4个月环比上升。据中钢协统计,6月中旬重点统计钢铁企业累计平均日产粗钢212.57万吨,环比增长2.89%,同比增长3.05%。6月份国内粗钢产量属于恢复释放阶段,供给压力较为明显。进入7月份以后,国内钢厂减产检修等情况增多,电炉钢产量或有下降,届时钢厂产能或将受到一定抑制。尽管部分地区出现环保限产信号,但短期内钢材供给仍会维持高位,预计7月份供应量会高位波动。

2、铁矿石供应持续增加

2020年6月份,铁矿石供应量较上月增加7.4%,增速加快1.8个百分点,连续两个月呈现增速加快的格局,显示国内铁矿石市场供应持续增加。从市场情况来看,由于钢厂生产利润良好,钢厂生产热情高涨,国内铁矿石产量不断提升。与此同时,6月份主流矿山发运明显回升,综合导致国内铁矿石供应量持续增加。进入6月后,澳大利亚及巴西主流矿山发运均出现了较为明显的回升,6月至今澳巴发运均值分别为1807万吨和677万吨,而1-5月份两者发运均值分别为1546万吨和474万吨,增幅分别达到了17%和43%。对于澳大利亚三大矿山而言,6月份是财年月,冲量压力导致其发运力度明显加大,单周发运量处于历史同期的高水平区间。巴西方面,前5个月VALE发运持续低迷,从6月份开始巴西新冠肺炎疫情蔓延,市场一度对于6月份VALE的发运产生担忧情绪,但实际上疫情对VALE整体的生产发运影响有所减弱,6月份巴西发运持续从低位回升,不断刷新本年度周发运新高。综合来看,预计7月份,国内铁矿石供应压力依然较大。

3、煤炭供应小幅增长

2020年6月份,煤炭供应量较上月增长6.3%,增速较上月加快2.1个百分点。从供应情况来看,“两会”结束后,市场普遍预计各矿产能将逐步释放,上游保持高发运趋势,但从市场反应情况来看,主产区煤炭复产情况不及预期。一是主产地开展“煤矿安全生产月”活动,部分主产区进一步加强煤票据审查工作,煤炭产量增量有限;二是部分前期停产煤矿仍需经验收合格后,方能恢复生产;三是内蒙古地区“倒查煤炭腐败20年”,当地许多审批不合规的煤矿处于长期停产的状态;另外,鄂尔多斯地区煤管票管控依然严格,各矿严格按照核定产能领票,煤炭供应增幅有限。进口煤方面,受制于国内进口煤严控政策,当前南方各港口进口煤受限问题较为突出,金陵、苏龙、常熟等地均面临没有额度不能进口的情况,受此影响,煤炭进口量也出现下降。5月份原煤生产由增转降,全国共生产原煤3.2亿吨,同比下降0.1%;日均产量1029万吨,环比减少45万吨。同时,煤炭进口大幅下降,5月份共进口煤炭2206万吨,环比减少889万吨,同比下降19.7%。进入6月份以来,为保障“迎峰度夏”供煤稳定,中国煤炭工业协会倡议煤炭企业要从国民经济持续健康发展的大局出发,保障电煤供应稳定。根据中国煤炭市场网监测的晋陕蒙地区442家重点煤矿的产量数据显示,进入6月份,煤炭主产区和大型煤炭企业的产能也继续出现恢复性增长,6月份日均煤炭产量360万吨,环比5月增长2.3%。从后期供应情况来看,当前国内煤炭产能较为充足,但政策监管或导致局部地区动力煤供应收缩,市场供应增幅有望整体缩小。与此同时,目前进口煤价格优势非常明显,但是进口量的多少主要取决于政策管控的松紧,如果政策偏紧,那后期进口量整体将会大幅下降。

4、成品油供应继续增加

2020年6月份,成品油供应量较上月增加5.9%,增速加快1.7个百分点。从市场情况来看,随着产能逐步恢复以及进口增加,成品油供应呈现持续增长的态势。5月份国内汽油产量为1019.4万吨,环比增加1.5%;柴油产量为1321.3万吨,环比减少1.3%,同比增加0.2%。5月份汽油进口量17.09万吨;5月柴油进口量为27.06万吨,较上月增加了9.71万吨,同比增加了55.97%。进入7月份,从市场反馈情况来看,抚顺石化1150万吨/年常减压装置依旧检修中,宁夏和金陵石化共计800万吨/年常减压装置也会停工检修。不过,天津石化、大港石化共计1750万吨/年常减压装置以及玉门石化和武汉石化共计750万吨/年常减压装置将开启运行。整体来看,和6月份相比,国内炼厂原油加工量将会增加,这将利好汽、柴油产量的增加,进而推动成品油供应量继续增长。

二、需求增速出现回落

2020年6月份,大宗商品销售指数为104.1%,较上月回落4.5个百分点,显示国内大宗商品市场销售增速出现减缓。从各主要商品来看,本月钢铁销售量和上月相比有所减少,成品油、有色金属、化工和汽车销售量增速出现减缓,但铁矿石和煤炭销售量分别受钢铁生产增加和高温提升备货需求的影响,继续呈现增速加快的态势。本月销售指数增速减缓,我们认为一方面是因为前期基数较高,特别是本月钢铁销售量出现减少;另一方面也是因为6月份国内大宗商品需求整体转入淡季,特别是6月下半月以来,随着全国多地出现高温,而南方出现洪涝灾害,明显抑制需求。

1、钢市需求开始下降

2020年6月份,钢铁市场销售量较上月减少1.3%,时隔三个月后再现下降趋势,显示随着高温多雨季节来临,钢市需求开始放缓,特别是南方多地持续强降雨,部分地区甚至出现洪涝灾害,对终端需求影响明显。6月份,钢铁行业PMI新订单指数为46.4%,较上月下降6.5个百分点,再度降至收缩区间,结束连续3个月的回升势头。据上海卓钢链了解,当前国内终端需求承压回落,尤其华东、华南地区受天气影响施工进展不畅,但北方尤其雄安地区的建设进程,为整体国内需求提供了一定韧性。从监测的沪市终端线螺采购数据来看,6月份终端日均采购量环比回落6.64%。进入7月份,考虑到雨季过后,前期积压的需求或有一定程度的恢复,7月上旬成交不会太差,但随着高温天气的来临,需求很难持续放量,因此7月中下旬全国销量又面临挑战,

2、煤炭市场需求旺盛

2020年6月份,煤炭市场销售量较上月增长7.8%,增速较上月加快2.7个百分点,连续两个月呈现增速加快的态势。从市场需求情况来看,6月份,随着疫情稳定,复工复产推进工业用电继续增加,生产、投资、消费等主要宏观经济指标继续改善。同时,随着高温天气出现,民用电负荷提高,沿海六大电厂日耗再次升至60万吨以上水平,达到67万吨,带动沿海煤市趋向活跃。纵观后市,随着新型基础设施、新型城镇化以及交通水利等重大工程建设,预计基础设施建设将成为稳经济的重要着力点。水泥、建材等主要耗煤行业需求将逐步回升,再加上近期气温升高,下游企业逐步进入“迎峰度夏”的储备期,尽管特高压送电恢复运行,但尚未达到满负荷,水电不及预期,在一定程度上增加煤炭的需求。加之进口澳洲煤风险加大,用户采购数量减少,促使电厂北上拉运积极性提升。“迎峰度夏”即将到来,存在一定的补库需求,预计煤炭市场需求将会继续转好。

3、成品油销售增速减缓

2020年6月份,成品油销售量较上月增长3.5%,但增速减缓3.8个百分点。从市场消费情况来看,6月份,国内汽柴油需求依旧存在分化。5月份,国内汽车销售量较上月增长5.9%,加之气温不断上升,汽油市场终端需求尚可。但是柴油市场需求明显不佳,传统需求淡季的到来,以及多地遭遇强降水对于柴油市场需求的打压,均使得柴油市场需求平淡异常。进入7月份,国内成品油市场仍处于汽油终端需求旺季,柴油市场需求淡季的局面,需求表现或将不如往年。7月份,国内各地将陆续进入高温模式,在汽车用油以及车内空调用油激增的情况下,利好汽油消费。但是柴油市场仍将维持平淡购销。

4、淡季来临,有色金属需求放缓

2020年6月份,有色金属销售量较上月增长4.5%,但增速较上月放缓6.8个百分点,显示随着淡季来临,市场需求环比呈现走弱态势。从市场需求情况来看,6月份,需求环比已有所走弱,略显淡季迹象。4月份、5月份下游消费旺盛,一季度延后订单加快生产。国内消费不断回暖,尤其是线上订单火爆,京东家电618空调成交额同比翻倍,超过1-5月成交额总和。冰箱和洗衣机累计成交额同比去年增长130%。家电消费旺盛带动国内有色金属的需求增长。不过,进入6月份,因季节性淡季和积压订单交付完毕,行业订单高峰期已经过去。5月份空调行业出口受损严重,导致整体空调产量受限,水暖卫浴行业因出口影响亦表现不佳。此外,一季度电力订单在4、5月份加速赶工,6月份订单减少,因此抑制了对铜、铝等有色金属的消费。7月份,淡季效应对下游消费影响将进一步加大,预计市场消费量将会出现下降趋势。

5、汽车销售困难加大

2020年6月份,汽车销售量较上月增加4.1%,但增速较上月减缓1.8个百分点,连续两个月呈现减缓态势,显示汽车销售增速收窄,车市销售压力开始加大。从市场情况来看,国内汽车市场近期表现远高于此前预期,4月、5月销量逐月走高,进入6月份,多地车展启动、“618”年中大促等活动加码,再加上各地政府、厂家、经销商联合推出的优惠政策,客流和销量有所增长。中国汽车工业协会最新数据显示,6月上旬,11家重点汽车生产企业销售量达到49.4万辆,与5月上旬相比增长40.8%,与去年同期相比增长34%。不过6月份上旬的高销量也透支了后续的市场需求,特别是6月下旬,浙江、福建、江西、湖南、广东、广西、重庆、贵州等多地出现持续强降雨,引发多地洪涝灾害,消费者出行受到影响,客流量出现下滑,销量增速收窄,整体市场表现相对平稳。进入7月份,受到需求透支和恶劣天气双重影响,加之是传统汽车消费淡季,同时各地方政府出台的刺激政策效力在逐渐衰减,销售量将会有所减少。

三、商品库存止跌回升

2020年6月份,大宗商品库存指数止跌反弹,至102.3%,较上月回升4.6个百分点,该指数在连续两个月回落后,本月出现反弹,显示商品库存开始累积,库存压力加大。各主要商品中,钢铁、铁矿石、煤炭、成品油和有色金属库存量均出现止跌回升的态势,化工和汽车库存量则继续上升,且增速和上月相比均有所加快。

1、钢铁库存量小幅回升

2020年6月份,钢铁库存量较上月增长1.6%,时隔两个月后再现增加态势。从市场情况来看,由于市场需求下滑而钢厂生产上升,加上多雨天气在一定程度上影响了商品流通,前期快速下降的钢厂产成品库存有所反弹,6月份,钢铁行业PMI产成品库存指数为44.3%,较上月上升15.1个百分点。据中钢协统计,截止到6月中旬末,重点统计钢铁企业钢材库存量1461.94万吨,比上一旬增加79.74万吨,增幅5.77%。从社会库存情况来看,据西本新干线监测库存数据显示,截至6月25日,国内主要钢材品种库存总量为1445.35万吨,较5月末下降116.89万吨,降幅7.48%,较去年同期增加270.82万吨,增幅23.06%。其中螺纹、线材、热轧、冷轧、中板库存分别为769.35万吨、200.16万吨、256.82万吨、119.21万吨和99.81万吨。本月国内五大钢材品种库存皆有不同程度的下降,其中螺纹钢、线材降幅较上月收窄。从当前的情况来看,6月份,在南方雨季以及北方需求放缓的作用下,市场成交明显降温,需求端表现不及预期。与此同时,国内粗钢、钢材日均产量持续攀升,创下历史新高,导致供给压力增加。综合分析,后期钢市“去库存”进程将会放缓,库存消化难度加大。

2、铁矿石库存量有所增加

2020年6月份,铁矿石库存量较上月增加1.7%,显示随着市场供应持续增加,铁矿石库存量开始回升,后期随着钢厂利润收缩叠加限产,预计铁矿石库存量将会继续增长。从市场情况来看,由于外矿发运量持续回升,截至6月26日,全国45个主要港口的进口铁矿石库存为10781.10万吨,结束9周连降行情,出现163.94万吨的升势。考虑到前期外矿较高的发运以及港口高企的压港船舶数量,港口库存增势或在未来1-2周持续。总体而言,我们认为,铁矿石前期供需紧平衡的问题阶段性缓解,随着钢厂利润不断收缩,且7月份开始唐山再度限产,铁矿石需求强度或有所减弱,后期铁矿石港口库存有继续回升的可能。

3、汽车库存增速加快

2020年6月份,汽车库存量较上月增加4.6%,增速加快1.7个百分点,显示汽车库存压力有所加大。据中国汽车流通协会数据显示,2020年6月汽车经销商库存预警指数为56.8%,较上月上升2.6个百分点,较去年同期上升6.4个百分点,库存预警指数位于荣枯线之上。进入7月份,受到需求透支和恶劣天气双重影响,加之是传统汽车消费淡季,需求明显减少。但厂家批售量仍然持续加码,预计经销商库存压力将进一步加大。

从以上情况来看,随着消费淡季的到来,特别是各地纷纷出现的高温多雨天气对终端需求开始造成明显的影响,市场采购需求弱势将进一步加剧,这使得前期有所缓解的供需矛盾重新凸显出来。整体来看,7月份国内大宗商品市场供强需弱的格局基本确立,市场下行压力明显加大。不过,在国内经济持续复苏以及国家持续“资金放水”的政策红利下,预计后期国市场需求有望不断恢复,对国内大宗商品市场将有明显的拉动作用。

1、国内经济将会加速复苏

中国物流与采购联合会、国家统计局服务业调查中心发布的2020年6月份中国制造业采购经理指数(PMI)为50.9%,较上月上升0.3个百分点,连续4个月运行在50%以上,经济恢复势头巩固。专家表示,6月份PMI指数在荣枯线上小幅提高,表明中国经济恢复进程有提速迹象。两会以后围绕六稳和六保的政策密集落地,与前期全面复工复产各项政策相互呼应,宏观政策综合效果更趋明显。近期各大机构纷纷发布下半年宏观经济展望,机构普遍认为,下半年中国经济将加速修复,增速有望回到疫前水平。内需改善为经济稳步上行提供动力源,预计下半年投资和消费将协同发力。

2、国家持续“资金放水”

央行于7月1日起下调再贷款、再贴现利率。其中,支农再贷款、支小再贷款利率下调0.25个百分点,调整后,3个月、6个月和1年期支农再贷款、支小再贷款利率分别为1.95%、2.15%和2.25%。再贴现利率下调0.25个百分点至2%。此外,央行还下调金融稳定再贷款利率0.5个百分点,调整后,金融稳定再贷款利率为1.75%,金融稳定再贷款(延期期间)利率为3.77%。这是年内第四次降准,前三次降准已经释放了17500亿元的资金,那么此次也体现了国家对货币政策加大逆周期调节力度,把支持实体经济恢复发展放到更加突出的位置。国家持续“资金放水”的政策红利下,现金流的稳定增长或储备、或增投产能、以保证市场的份额锁定。对于资金需求比较大的大宗商品行业企业来说,又是一个大利好行情。

3、后市需求仍有保障

6月份以来,若干省市因暴雨发生洪涝灾害。受此影响,目前国内已有多省市发布停工通知,给市场需求带来影响,但我们认为,这部分需求不会消失,“十三五”建设规划任务年底前就要完成,在南方恶劣天气结束以后,工地或将加快进度赶工期,到时因暴雨影响的钢材需求也会重新恢复。房地产市场方面,1-5月份,受疫情影响,房地产开发投资同比下降0.3%,但降幅比1-4月份收窄3.0个百分点;1-5月份房屋新开工面积下降12.8%,降幅收窄5.6个百分点;房地产开发企业土地购置面积比同比下降8.9%,降幅比1-4月份收窄3.9个百分点;土地成交价款2429亿元,增长7.1%,1-4月份为增长6.9%。从市场了解来看,房地产行业表现差异加剧,热门一线城市成交情况良好,三四线市场则表现一般。在当前整体资金状况良好的情况下,短期内资金继续向房地产行业流入的概率较高,这对市场的整体支撑也相对较强。综合来看,等恶劣天气结束以后,各地全面复工后,基建和房地产仍会给大宗商品市场需求带来支撑。

【责任编辑:伍全】